Thuế mua bán nhà đất là cụm từ khá phổ biến đối với các doanh nghiệp hay cá nhân có mong muốn mua bán hoặc chuyển nhượng các loại tài sản gắn liền với đất đai. Việc nắm rõ về các loại thuế nhà đất là rất cần thiết vì nó giúp bạn tránh các rủi ro liên quan tới pháp luật. Trong bài viết này, OneDay tỉm hiểu những lưu ý quan trọng khi nộp loại thuế này nhé!

1. Các loại thuế mua bán nhà đất

Nộp thuế là nghĩa vụ đối với tất cả cá nhân hay tổ chức đang hoạt động trong các lĩnh vực kinh doanh, mua bán. Khi bạn muốn chuyển nhượng hoặc mua bán các tài sản gắn liền với đất, bạn bắt buộc phải nộp các loại thuế phí liên quan.

Dưới đây là 4 loại thuế mua bán nhà đất phổ biến giúp bạn dễ dàng phân biệt và ứng dụng trong các giao dịch mua bán nhà đất:

1.1 Thuế thu nhập cá nhân (TNCN)

Theo quy định pháp luật, khi thực hiện bất cứ giao dịch bất động sản nào, các bên tham gia đều phải hoàn thành nghĩa vụ nộp thuế cá nhân. Đây là loại thuế mà cá nhân, tổ chức phải trích một khoản tiền từ thu nhập hay các nguồn thu khác để nộp vào ngân sách nhà nước.

Bên bán nhà đất sẽ là bên chịu trách nhiệm nộp thuế còn bên mua sẽ không phải chịu loại thuế này. Tuy nhiên, pháp luật không cấm việc thoả thuận giữa các bên để người mua thành người nộp thuế.

Căn cứ theo Khoản 2 Điều 4 Luật thuế thu nhập cá nhân 2007:

Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất sẽ được miễn thuế.

Ngoài ra, theo Điểm a Khoản 1 Thông tư 111/2013 của Bộ Tài chính: các chuyển nhượng mua bán nhà đất giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ, cha nuôi, mẹ nuôi với con nuôi, cha chồng, mẹ chồng với con dâu, bố vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh chị em ruột với nhau thì sẽ được miễn thuế thu nhập cá nhân.

Xem thêm: Căn Hộ Penthouse Là Gì? Top 10 Mẫu Penthouse Tại Việt Nam – OneDay

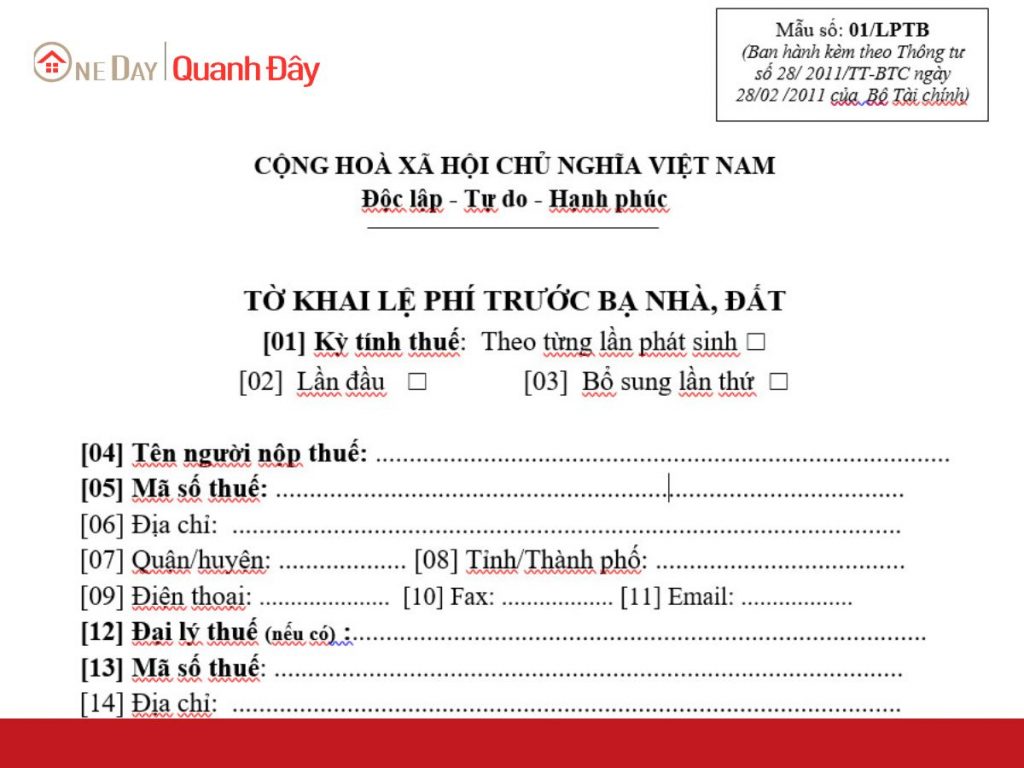

1.2 Thuế trước bạ mua bán nhà đất

Thuế trước bạ mua bán nhà đất là loại thuế mà bên mua nhà đất phải chịu trách nhiệm nộp thông qua các giao dịch mua bán, chuyển nhượng. Bên nhận tài sản phải kê khai và nộp cho cơ quan thuế trước khi đưa tài sản cố định vào sử dụng.

Theo Điều 3 Nghị định 140/2016/NĐ-CP, tổ chức cá nhân có tài sản thuộc nhóm đối tượng nộp lệ phí trước bạ thì phải nộp thuế trước bạ khi đăng ký quyền sở hữu, quyền sử dụng với cơ quan nhà nước có thẩm quyền. Người mua phải đăng ký biến động đất đai trong thời hạn 30 ngày và nộp thuế ngay sau đó. Tuy nhiên, các bên có thể tự thỏa thuận với nhau về vấn đề ai sẽ là người chịu thuế.

Trường hợp nhà đất là tài sản thừa kế hoặc là quà tặng giữa: vợ với chồng; cha đẻ, mẹ đẻ với con đẻ, cha nuôi, mẹ nuôi với con nuôi, cha chồng, mẹ chồng với con dâu, bố vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh chị em ruột với nhau thì sẽ được miễn thuế trước bạ.

1.3 Phí thẩm định hồ sơ giấy chứng nhận quyền sử dụng đất

Phí thẩm định hồ sơ chứng nhận quyền sử dụng đất là khoản thu cho việc thẩm định hồ sơ, các điều kiện cần và đủ để cơ quan Nhà nước có thẩm quyền thực hiện cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và các tài sản gắn liền với đất.

Căn cứ vào Điểm a7 Khoản 1 Điều 4 Thông tư 257/2016/TT-BTC, mức thu phí công chứng hợp đồng, giao dịch được xác định theo giá trị tài sản hoặc giá trị hợp đồng, giao dịch:

a7) Công chứng hợp đồng kinh tế, thương mại, đầu tư, kinh doanh: Tính trên giá trị tài sản hoặc giá trị hợp đồng, giao dịch.

Xem thêm: Hợp Đồng Thuê Nhà Trọ Là Gì? Mẫu Hợp Đồng Mới Nhất 2023

1.4 Phí công chứng mua bán nhà đất

Phí công chứng hợp đồng mua bán nhà đất là khoản tiền mà tổ chức cá nhân phải nộp khi yêu cầu công chứng hợp đồng mua bán nhà đất. Vì vậy, tuỳ theo thỏa thuận mà bên bán hoặc bên mua nhà đất sẽ nộp khoản phí này.

Phí thẩm định hồ sơ do Hội đồng nhân dân các tỉnh, thành quy định. Từ đó, mức thu có sự khác nhau. Phù hợp với điều kiện, tình hình cụ thể của địa phương – nơi phát sinh hoạt động cung cấp dịch vụ, thu phí, lệ phí.

Mức thu phí, lệ phí đối với hoạt động cung cấp trực tuyến phù hợp để khuyến khích tổ chức, cá nhân sử dụng dịch vụ công theo phương thức trực tuyến theo Khoản 2 Điều 4 Thông tư 85/2019/TT-BTC sửa đổi bởi Thông tư 106/2021/TT-BTC.

2. Cách tính thuế mua bán nhà đất

Nếu bạn đã nắm rõ các loại thuế phải nộp khi mua bán nhà đất thì bước tiếp theo bạn phải hiểu được cách tính của từng loại thuế mua bán nhà đất. Việc này sẽ giúp bạn dễ dàng tính toán các khoản phí phát sinh, tránh việc thiếu hụt tài chính hay sai sót ngân sách khi tiến hành mua bán bất động sản.

2.1 Thuế thu nhập cá nhân

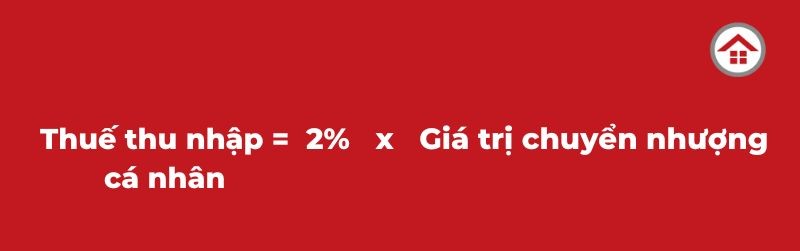

Theo Điều 17 Thông tư 92/2015/TT-BTC, khi mua bán nhà đất, thuế thu nhập cá nhân sẽ được tính như sau:

Thuế thu nhập cá nhân = 2% x Giá trị chuyển nhượng

Trong trường hợp trên hợp đồng chuyển nhượng không ghi giá chuyển nhượng hoặc giá mua bán thấp hơn so với giá đất tại Bảng giá đất (do UBND cấp tỉnh ban hành) thì giá trị chuyển nhượng để tính thuế thu nhập cá nhân sẽ do UBND cấp tỉnh quy định.

2.2 Thuế trước bạ mua bán nhà đất

- Trường hợp giá chuyển nhượng hoặc giá mua bán cao hơn so với giá đất tại Bảng giá đất do UBND cấp tỉnh quy định:

Thuế trước bạ = 0.5% x Giá chuyển nhượng

- Trường hợp giá chuyển nhượng hoặc giá mua bán thấp hơn hoặc bằng với giá đất tại Bảng giá đất do UBND cấp tỉnh quy định:

Thuế trước bạ = 0,5% x Diện tích x Giá 01 m2 theo Bảng giá đất

2.3 Phí thẩm định hồ sơ giấy chứng nhận quyền sử dụng đất

Khoản phí này sẽ phụ thuộc vào quy mô, diện tích của nhà đất, mục đích sử dụng đất hay tính phức tạp của quy trình thủ tục khi thẩm định hồ sơ và điều kiện cụ thể của từng địa phương.

2.4 Phí công chứng mua bán nhà đất

Mức thu phí công chứng hiện nay được quy định tại Thông tư số 257/2016/BTC như sau:

| Giá trị tài sản | Mức thu phí |

| Dưới 50 triệu đồng | 50.000 đồng |

| 50 – 100 triệu đồng | 100.000 đồng |

| 100 triệu – 1 tỷ đồng | 0,1% giá trị tài sản hoặc giá trị hợp đồng |

| 1 – 3 tỷ đồng | 1 triệu đồng + 0,06% phần giá trị tài sản hoặc giá trị hợp đồng vượt quá 1 tỷ đồng |

| 3 – 5 tỷ đồng | 2,2 triệu đồng + 0,05% phần giá trị tài sản hoặc giá trị hợp đồng vượt quá 3 tỷ đồng |

| 5 – 10 tỷ đồng | 3,2 triệu đồng + 0,04% phần giá trị tài sản hoặc giá trị hợp đồng vượt quá 5 tỷ đồng |

| 10 – 100 tỷ đồng | 5,2 triệu đồng + 0,03% phần giá trị tài sản hoặc giá trị hợp đồng vượt quá 10 tỷ đồng |

| Trên 100 tỷ đồng | 32,2 triệu đồng + 0,02% phần giá trị tài sản hoặc giá trị hợp đồng vượt quá 100 tỷ đồng (mức thu tối đa là 70 triệu đồng/trường hợp) |

Xem thêm: Thuế Trước Bạ Là Gì? Mức Thu Thuế Trước Bạ 2023 – OneDay

4. Các rủi ro khi trốn thuế mua bán nhà đất

Nếu một trong bên mua hoặc bên bán trốn tránh trách nhiệm nộp thuế thì đây sẽ được coi là hành vi vi phạm pháp luật và được các cơ quan quản lý thuế xem xét, giải quyết. Hậu quả và hình phạt của việc trốn thuế rất nghiêm trọng, người vi phạm có thể bị xử phạt hành chính hoặc xử lý hình sự tùy theo trường hợp và mức độ vi phạm.

Trong trường hợp bên mua nhà đất là bên trốn thuế thì bên bán nhà đất có thể căn cứ vào hợp đồng công chứng làm cơ sở để xác định giá thỏa thuận thanh toán. Lúc này bên mua sẽ là bên chịu thiệt hại lớn.

Tạm kết

Hi vọng với bài viết trên, bạn đã có thể bổ sung một vài kiến thức về các loại thuế mua bán nhà đất và cách ứng dụng chúng trong kinh doanh BĐS cúng như sử dụng đất. Khi đã nắm rõ các thông tin màOneDay cung cấp, bạn sẽ thực hiện các giao dịch mua bán nhà đất một cách dễ dàng và thuận lợi; vì vậy hãy like và share bài viết này nhé!